Autónomos en pluriactividad: claves para no cotizar de más a la Seguridad Social

- Biznea

- Mar 1

- 3 min read

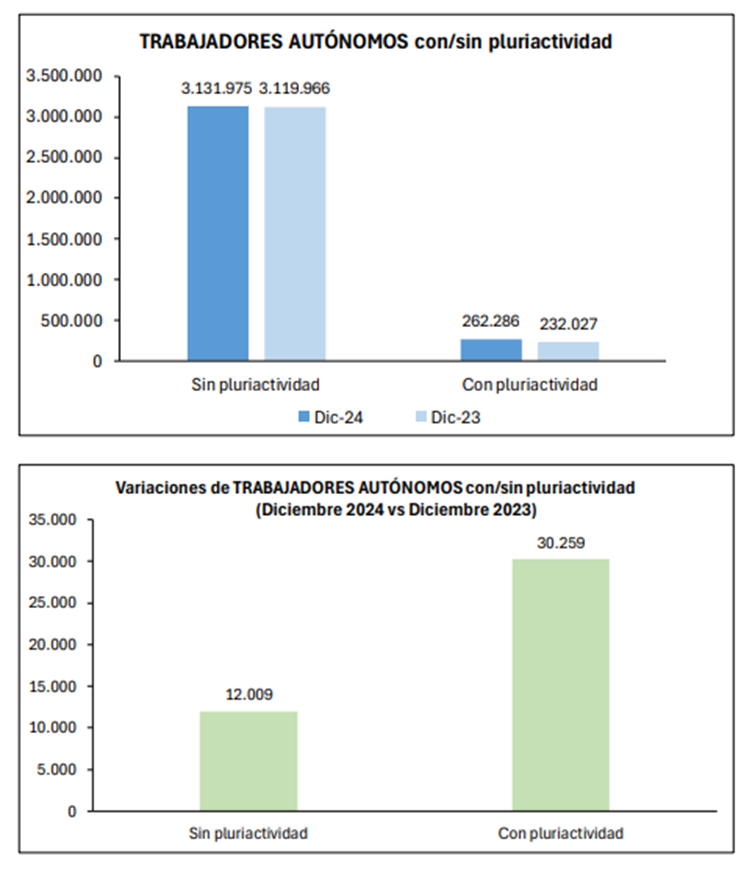

El pasado mes de diciembre había en nuestro país 262.286 autónomos en situación de pluriactividad, que combinan esta actividad con un empleo por cuenta ajena. Esta cifra supone el 7,7% del total de los trabajadores por cuenta propia.

Además, parece que es una tendencia al alza, porque son 30.259 autónomos más en régimen de pluriactividad que doce meses antes, lo que supone un incremento interanual del 13%, de acuerdo con los datos del Ministerio de Trabajo y Economía Social.

Según explica Declarando, empresa de asesoramiento fiscal para los autónomos, esta situación se produce especialmente entre los menores de 25 años y los autónomos con una antigüedad inferior a 6 meses en el RETA, donde el porcentaje se eleva hasta el 12,5%, en contraste con aquellos que llevan más de 5 años como autónomos, donde la pluriactividad cae hasta el 4,2%.

No pagues de más si estás en pluriactividad

Marta Zaragozá, CEO de Declarando, recuerda que los autónomos que se encuentran en régimen de pluriactividad “están obligados a cotizar tanto en el Régimen General de la Seguridad Social como en el RETA”.

“En el primero, es la empresa quien paga la mayor parte de la cotización; mientras que en el segundo es el autónomo quien abona la cotización completa en base a sus ingresos reales”, explica.

Por eso, hace hincapié en que debemos aprovechar todas las posibilidades existentes para no cotizar de más. “Para evitar un exceso de cotización, existen bonificaciones y límites que es importante que conozcan los trabajadores por cuenta propia para no acabar pagando de más”, remarca.

Bonificaciones

Los trabajadores que se den de alta como autónomo por primera vez y que ya tengan un empleo por cuenta ajena pueden beneficiarse de una reducción en su cotización al RETA durante los primeros tres años.

Declarando especifica que esta reducción está condicionada por el tipo de contrato y la jornada laboral que disponga el autónomo en régimen de pluriactividad.

Por un lado, si el trabajo por cuenta ajena es de jornada completa, el autónomo podrá reducir su base mínima de cotización en un 50% durante los primeros 18 meses y en un 25% durante el siguiente año y medio.

Y si el trabajo por cuenta ajena es de jornada parcial, y siempre que sea al menos del 50%, la reducción es del 25% durante los primeros 18 meses y del 15% durante el siguiente año y medio.

“Es importante recordar que esta bonificación no es compatible con la tarifa plana de autónomos, por lo que los autónomos pueden acogerse a ella siempre y cuando no disfruten de la tarifa plana”, puntualiza la compañía.

Límites a la cotización y devolución del exceso

La Seguridad Social tiene un límite máximo anual de aportaciones, para evitar una cotización excesiva en ambos regímenes.

Declarando explica que si la suma de las cotizaciones por contingencias comunes en el Régimen General y en el RETA supera los 16.672,66 euros, los autónomos tienen derecho a una devolución del 50% del exceso cotizado, con un límite máximo del 50% de lo abonado en el RETA.

“El cálculo y la devolución del exceso de cotización se calcula de oficio, por lo que los autónomos no tienen que solicitarla”, subraya Zaragozá. “Eso sí, la Seguridad Social cuenta con un plazo de devolución amplio. Este 2025, comenzarán a devolverse los excesos de cotización del año 2023”, añade.

De este modo, si estás en esta situación, te conviene ajustar tus cotizaciones si no quieres tener que esperar dos años hasta recibir la devolución de la Seguridad Social.

Comments